บทความ

DeFi คืออะไร และมีความเสี่ยงอย่างไรบ้าง?

หลายท่านอาจกำลังสงสัยว่าการเงินในโลกดิจิทัลมีสิ่งใดคอยขับเคลื่อนให้ผู้ใช้สามารถทำธุรกรรมหรือรับบริการทางการเงินได้โดยไม่ต้องผ่านตัวกลาง บทความนี้จะให้คำตอบแก่ผู้อ่านทุกท่านผ่านการนำทางทุกท่านเข้าสู่โลกแห่ง DeFi

DeFi หรือ Decentralized Finance คือแอปพลิเคชันทางการเงินรูปแบบใหม่ที่ไม่จําเป็นต้องมีตัวกลาง (ธนาคารหรือสถาบันการเงินต่าง ๆ) DeFi ถูกต่อยอดขึ้นมาจากเทคโนโลยี Blockchain ที่ทําหน้าที่คอยจัดเก็บข้อมูลธุรกรรม DeFi หรือ “การเงินแบบกระจายอำนาจ” และมีเป้าหมายเพื่อสร้างบริการทางการเงินที่เปิดกว้างสำหรับทุกคน โดยแพลตฟอร์ม DeFi สามารถดำเนินการได้ด้วยตัวเองโดยไม่ต้องมีผู้ใดควบคุมเนื่องจาก Smart Contract หรือ “สัญญาอัจฉริยะ” ในระบบสามารถดำเนินการได้ด้วยตัวเองเมื่อเงื่อนไขครบตามที่ร่างไว้

DeFi ส่วนใหญ่ถูกสร้างขึ้นบน Ethereum เนื่องจาก Ethereum ใช้ภาษาโปรแกรม Solidity ที่เอื้อต่อการสร้าง Smart Contract และยังเป็นเครือข่ายบล็อกเชนที่ใหญ่ที่สุดรองจาก Bitcoin จึงมีผู้ใช้เป็นจำนวนมาก

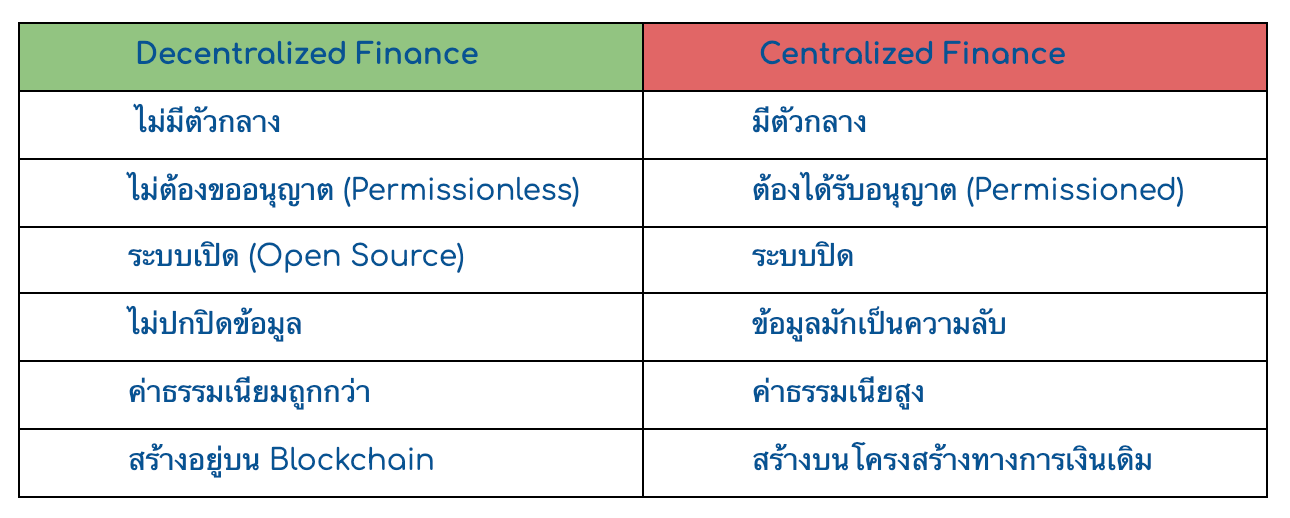

ทั้งนี้ DeFi ถือกำเนิดมาจากความต้องการในการทำธุรกรรมหรือข้อตกลงทางการเงินที่รวดเร็ว ไร้ตัวกลางช่วยไกล่เกลี่ย และมีค่าใช้จ่ายต่ำ ระบบการเงินแบบดั้งเดิม (Centralized Finance — CeFi) จะต้องพึ่งพาความช่วยเหลือของธนาคารและสถาบันทางการเงินต่าง ๆ ในการช่วยไกล่เกลี่ยและมอบความน่าเชื่อถือในการตรวจสอบรายการธุรกรรมนั้น ๆ และข้อมูลบัญชีของผู้เกี่ยวข้องในธุรกรรม โดยทั้งหมดนี้จะมีทั้งค่าธรรมเนียมที่สูงและระยะเวลาการดำเนินการที่นานตามมาอีกเช่นกัน ด้วยปัญหาทั้งหมดข้างต้นเหล่านี้ DeFi จึงถูกสร้างขึ้นเพื่อสร้างระบบทางการเงินที่ช่วยให้ผู้ใช้สามารถส่งและรับรายการธุรกรรมได้อย่างรวดเร็วบนระบบบล็อกเชนโดยชำระค่าใช้จ่ายเพียงน้อยนิดเมื่อเทียบกับค่าใช้จ่ายการทำธุรกรรมในแบบดั้งเดิม มากกว่านั้น DeFi ยังมอบโอกาสการเชื่อมต่อกันระหว่างผู้ใช้แบบไร้พรมแดนด้วยระบบที่ผู้ใช้สามารถเลือกสมัครหรือเชื่อมต่อได้ด้วยตนเอง แบบไม่พึ่งตัวกลางใด ปัจจัยนี้ส่งผลให้ DeFi มีความกระจายอำนาจ

ทั้งนี้ DeFi มีหลากหลายรูปแบบให้เลือกใช้งานตามความต้องการของผู้ใช้ โดยรูปแบบของ DeFi ที่ได้รับความนิยมมากที่สุดได้แก่:

Decentralized Exchanges (DEXs): คือแพลตฟอร์มสําหรับการแลกเปลี่ยนสกุลเงินดิจิทัลต่าง ๆ ที่เชื่อมต่อผู้ใช้กับผู้ใช้โดยตรง (Peer-to-Peer) เพื่อให้ผู้ใช้สามารถแลกเปลี่ยนกันได้โดยไม่ต้องพึ่งพาตัวกลาง

Stablecoins: คือสกุลเงินดิจิทัลที่ผูกมูลค่าไว้กับสินทรัพย์อื่น เช่น เงินสกุล Dollar หรือ Euro เพื่อรักษาให้มูลค่าของเหรียญให้คงที่

Lending platforms: คือแพลตฟอร์มที่ผู้ใช้สามารถเข้ามาฝากเหรียญหรือกู้ยืมเหรียญดิจิทัลต่างๆได้ โดยใช้สินทรัพย์ดิจิทัลคำ้ประกันและมี Smart contract ในการจัดการการกู้ยืมโดยอัตโนมัติ

“Wrapped” Bitcoins (WBTC): เป็นวิธีการส่ง Bitcoin ไปยังเครือข่ายของ Ethereum เพื่อให้สามารถใช้ Bitcoin บน DeFi ของ Ethereum ได้ โดยทาง Wrapped Bitcoin อ้างว่าเป็นเหรียญที่มีการผูกมูลค่ากับ Bitcoin ในอัตรา 1:1 เหรียญแรกของโลก

Prediction markets: เป็นแพลตฟอร์มที่ผู้ใช้สามารถซื้อขาย “การคาดการณ์” ในอนาคตได้ เทียบได้กับการซื้อขายบนตลาด Futures

Yield farming: เปรียบเสมือนการทํานาบนโลกคริปโต ที่ผู้ใช้งานจะสามารถเลือกแพลตฟอร์ม DeFi ต่าง ๆ ที่มอบกําไรหรือผลตอบแทนสูง ซึ่งเหมือนกับการหว่านเมล็ดพันธุ์ในนา ที่มีผลการเก็บเกี่ยวเป็นเหรียญหรือค่าธรรมเนียมที่ได้รับจากการปล่อยกู้ โดยรางวัลเหล่านี้จะได้รับกลับมาตามอัตราส่วนของจำนวนเหรียญที่ฝากไว้ให้กู้ยืมได้ และเป็นรางวัลของการเพิ่มสภาพคล่องผ่านการเพิ่มเหรียญลงในระบบกลาง

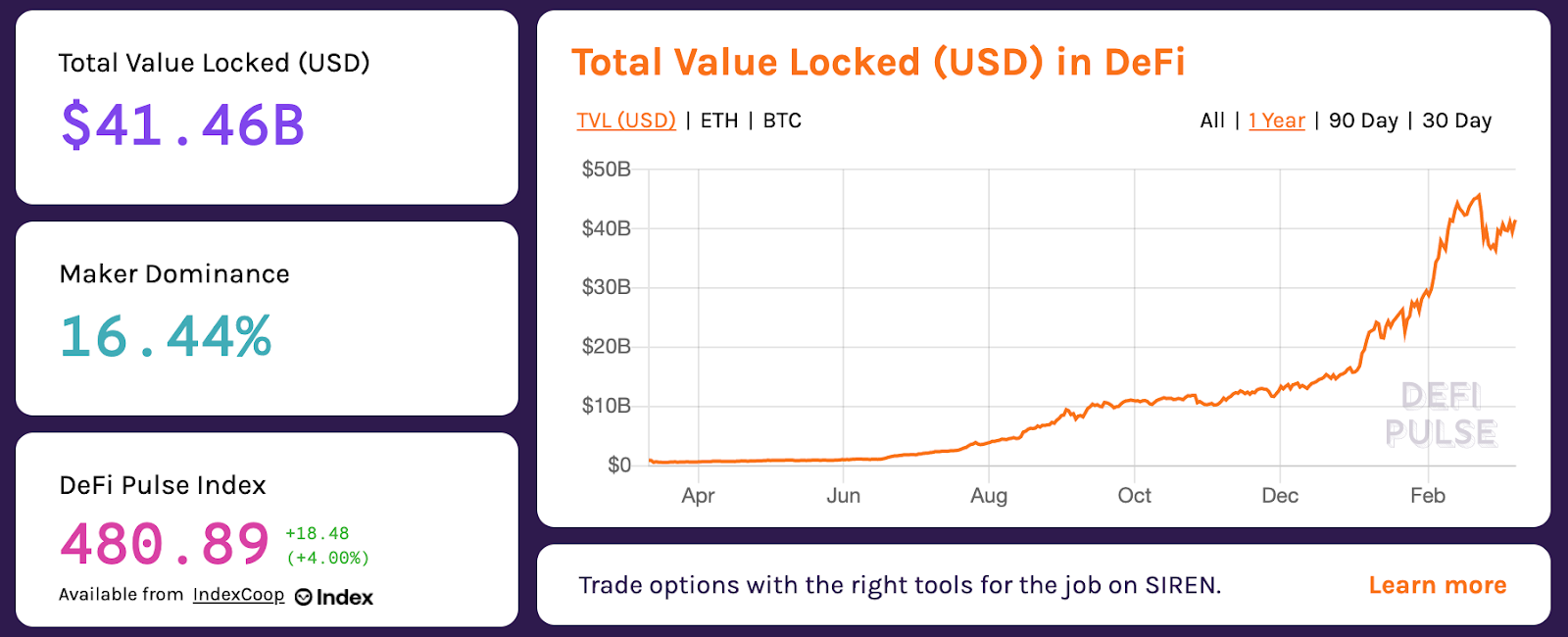

ปัจจุบัน DeFi มีมูลค่าเหรียญหมุนเวียนรวมกันประมาณ 41.51 พันล้านดอลลาร์สหรัฐฯ เพิ่มขึ้นจากปีทีแล้วในช่วงเดือนมีนาคมที่เดิมอยู่ที่ 911.02 ล้านดอลลาร์สหรัฐฯ คิดเป็นการเจริญเติบโตสูงถึง 4,557 เปอร์เซ็นต์ อ้างอิงจากสถิติมูลค่าสินทรัพย์ทั้งหมดที่ล็อคบนเว็บไซต์ DeFi Pulse (Total value locked on DeFi Pulse) ชี้ให้เห็นถึงการเติบโตที่รวดเร็วและมหาศาลของการเงินรูปแบบนี้ที่ไม่เพียงแต่ได้รับแรงสนับสนุนจากทั่วโลก แต่กำลังปฏิวัติโลกแห่งการเงินรูปแบบดั้งเดิมไปโดยสิ้นเชิง

ทำไมทั่วโลกถึงให้ความสนใจกับ DeFi

ในโลกของการเงิน ความสะดวกและรวดเร็วมีความสำคัญเป็นอย่างยิ่ง โดยระบบการเงินดั้งเดิม (CeFi) มีตัวกลางเป็นสถาบันทางการเงินต่าง ๆ ที่ทำหน้าที่ไกล่เกลี่ยและช่วยจัดการรายการธุรกรรมให้ลูกค้าเพื่อแลกเปลี่ยนกับค่าตอบแทนในรูปแบบการชำระค่าธรรมเนียมหรือค่าบริการรูปแบบอื่น ๆ แต่ในโลกของสินทรัพย์ดิจิทัล ผู้ใช้ไม่จำเป็นต้องชำระค่าใช้จ่ายราคาสูงเหล่านี้ หรือพึ่งตัวกลางอีกต่อไป เพราะระบบ DeFi มอบสิทธิ์ในการลงทุนและจัดการสินทรัพย์ด้วยตนเองแบบไม่ผ่านใคร

การใช้ระบบบล็อกเชนส่งผลให้การรับ-ส่งธุรกรรมไม่จำเป็นต้องใช้เวลานานอีกต่อไป ผู้ใช้สามารถไว้วางใจระบบและเทคโนโลยีของบล็อกเชนแทนการไว้วางใจบุคคลที่สามอื่นๆที่ทำหน้าที่เป็นตัวกลาง และมากกว่านั้น DeFi ยังสร้างโอกาสให้ผู้ใช้สามารถบังคับใช้สัญญารูปแบบต่างๆด้วยเงื่อนไขที่กำหนดได้ด้วยตัวเองผ่านการสร้าง Smart Contract หรือสัญญาอัจฉริยะ ซึ่งถือเป็นรูปแบบสัญญาที่ถูกต้องตามกฎหมายและยังไม่สามารถถูกปรับเปลี่ยนหรือแก้ได้ภายหลังอีกด้วย

ปัจจัยสุดท้ายที่สร้างความสนใจแก่ DeFi คือความสามารถในการบริหารสินทรัพย์ตนเองแบบเต็มรูปแบบ ในอดีต ลูกค้าสถาบันการเงินอาจพบปัญหาเมื่อไม่สามารถดูแลบริหารสินทรัพย์ในบัญชีของตนเองได้แบบอิสระ โดย DeFi ได้แก้ปัญหาจุดนี้เพื่อให้ผู้ใช้สามารถถอนและบริหารเหรียญของตัวเองได้เต็มรูปแบบ

มูลค่าของ DeFi (DeFi’s value and worth)

มูลค่าของ DeFi มาจากหลายปัจจัยด้วยกัน โดยสามารถแตกย่อยออกมาเป็น ความต้องการ (Demand) ประโยชน์การใช้งาน (Utility) ความน่าเชื่อถือของระบบ (Trust) และความนิยม (Popularity)

การใช้งานหลากหลายรูปแบบของ DeFi ถือเป็นการเพิ่มคุณค่าแก่ระบบ โดยการสร้างฟังค์ชันที่หลากหลายนี้ช่วยให้ผู้ใช้สามารถทำธุรกรรมทางการเงินในแบบที่เหมาะสมกับความต้องการของตนเอง ความต้องการดังกล่าวนี้มีการปรับเปลี่ยนตามยุคสมัย DeFi จึงมีบริการทางการเงินหลายรูปแบบเพื่อรองรับกระแสความต้องการที่ปรับเปลี่ยนไปได้อีกด้วย

หากอิงตามสถิติ Coinmarketcap ของวันที่ 11 มีนาคม 2021 มูลค่าตามตลาดของโทเคน DeFi ทั้งหมดอยู่ 83.89 พันล้านดอลลาร์สหรัฐฯ (ประมาณ 2,565,000,000 บาท) โดยมี Uniswap ที่นิยมใช้งานมากที่สุดเป็นอันดับ 1 เมื่อเทียบกับโทเคนประเภท DeFi และเป็นอันดับที่ 8 เมื่อเทียบกับเหรียญดิจิทัลทุกประเภท ปัจจุบันมีมูลค่าตลาดรวมประมาณ 1.6 แสนล้านดอลลาร์สหรัฐฯ (ประมาณ 489,161,000,000 บาท) ส่วนหนึ่งของความนิยมนี้มาจากโครงสร้างของ Ethereum ที่เอื้อต่อการสร้าง Smart Contract (สัญญาอัจฉริยะ) ที่สามารถช่วยร่างสัญญาควบคุมการดำเนินการต่างๆเสมือนสัญญาจริง โดยไม่จำเป็นต้องมีตัวกลางหรือสถาบันทางการเงินใด ๆ นับเป็นการมอบความน่าเชื่อถือแก่ผู้ใช้ผ่านระบบของ DeFi ได้โดยตรง

นอกจากนี้ ความนิยมดังกล่าวยังมาจาก Governance Token ที่มอบอำนาจปกครองระบบแก่ผู้ถือสินทรัพย์ตามจำนวนที่มี เช่น Uniswap มี UNI เป็น Governance Token หรือ Compound มี COMP เป็น Governance Token โดยอำนาจนี้จะมาในรูปแบบของสิทธิ์ในการเสนอนโยบายต่าง ๆ เพื่อช่วยปรับปรุงระบบ และรายละเอียดการทำธุรกรรมต่าง ๆ การปรับค่าธรรมเนียม หรือการเพิ่มเหรียญใหม่ ๆ รวมถึงสามารถโหวตแสดงความเห็นชอบต่อนโยบายที่ผู้อื่นเสนอ กลไกนี้นับเป็นอีกหนึ่งปัจจัยที่เพิ่มมูลค่าให้แก่ DeFi ผ่านการเพิ่มประโยชน์การใช้งานที่ตอบสนองความต้องการในการทำธุรกรรมหลากหลายประเภท

ความเสี่ยงในแพลตฟอร์ม DeFi

อย่างไรก็ตาม การลงทุนคริปโทเคอร์เรนซีย่อมมีความเสี่ยง และระบบ DeFi ก็ย่อมมีความเสี่ยงเฉพาะตัวด้วยเช่นกัน เนื่องจากว่าระบบ DeFi ถูกสร้างบนแพลตฟอร์มของ Ethereum เมื่อบล็อกเชนของ Ethereum มีการปรับปรุงหรือขยายขนาดระบบให้รองรับจำนวนผู้ใช้ที่มากยิ่งขึ้น ปัญหาที่อาจตามมาได้คือความค้างคาของรายการธุรกรรมต่าง ๆ และค่าธรรมเนียมที่แพงในช่วงเวลานั้น ๆ ซึ่งอาจส่งผลให้เกิดความขัดข้องของระบบและปิดกั้นไม่ให้ผู้ใช้สามารถเข้าระบบเพื่อตรวจสอบสินทรัพย์ตัวเองได้ ทั้งนี้ ยังมีอีกหลากหลายปัจจัยทางการตลาดที่ยังสามารถส่งผลต่อผู้ใช้บนระบบ DeFi ได้โดยตรงไม่ว่าจะเป็นราคาของเหรียญที่ลดฮวบ ซึ่งอาจส่งผลกระทบต่อระบบ

เมื่อ DeFi ทำงานบน Ethereum ด้วยกลไก Smart Contract ที่ช่วยควบคุมหลากหลายรายการการดำเนินงานเอาไว้ ก็ย่อมมีความเป็นไปได้ว่าจะมีผู้ไม่หวังดีต้องการแฮ็กระบบเพื่อประโยชน์ส่วนตน โดยอาจรอจังหวะที่มีเหตุขัดข้องในซอฟท์แวร์ของ Smart Contract หรือช่วงที่เกิดการเปลี่ยนแปลงโปรโตคอลการทำงานของระบบ

สรุป

DeFi หรือ Decentralized Finance เกิดจากเทคโนโลยี Blockchain และ Smart contract ซึ่งเป็นบริการทางการเงินแบบไร้ตัวกลางอย่างธนาคารหรือสถาบันการเงินต่าง ๆ ผู้ใช้สามารถใช้งานฟังค์ชันหลากหลายรูปแบบเพื่อลงทุนสินทรัพย์ดิจิทัลของตนเองและยังสามารถร่างสัญญาต่าง ๆ ผ่าน Smart Contract ได้เช่นกัน

ทั้งนี้ การลงทุนย่อมมีความเสี่ยง และการลงทุนสินทรัพย์ดิจิทัลรูปแบบ DeFi ก็มีความเสี่ยงไม่แพ้กัน นักลงทุนควรศึกษาข้อมูลก่อนลงทุนเสมอ และควรหมั่นทำความเข้าใจถึงความเสี่ยงประเภทต่างๆ อาทิ โอกาสการถูกแฮ็กผ่านจุดบกพร่องต่าง ๆ ความขัดข้องของระบบ ราคาเหรียญที่ลดฮวบ หรือผลกระทบใดๆก็ตามที่ได้รับจาก Ethereum

อ้างอิง

Coindesk, Finnomena, Defiprime, Bitcoinaddict, Radix, Medium, Trending topics

ที่มา:

Medium